iDeCo(イデコ)加入の考え方を紹介 -個人事業主の妻とサラリーマンの夫の事例-

個人事業主の妻、サラリーマンの夫の我々夫婦におけるiDeCo(イデコ)への取り組みについて紹介します。

結論から言うと、妻のみiDeCoに加入し、夫は加入していません。

本記事では、収入の多い夫ではなく、収入の少ない妻のみがiDeCoに加入することに至った経緯などお話しします。iDeCoの加入で悩まれている方の参考になれば幸いです。

iDeCo税制メリット① 所得税&住民税の控除

iDeCoは掛金の全額が所得税&住民税の課税の対象となる所得額(課税所得額)から控除されます。

例)・課税所得額300万円

・iDeCoに年間50万円拠出

→【iDeCo無】税額約50万円

→【iDeCo有】税額約40万円

つまり、例の場合は、50万円の投資額に対して、投資した時点で、投資額の20%に当たる10万円が利益として確定するわけです。こんな割のいい投資商品を私は聞いたことがありません。

なお、所得税+住民税の税率は以下の表のとおりとなっています。上述した例の計算は、195万円超330万円以下の税率を使って計算しました。

| 課税所得額 | 所得税率 | 住民税率 |

|---|---|---|

| 195万円以下 | 5% (控除額0円) | 10% |

| 195万円超 330万円以下 | 10% (控除額9.75万円) | 10% |

| 330万円超 695万円以下 | 20% (控除額42.75万円) | 10% |

家族の中で所得の多い人がiDecoに加入した方が所得税&住民税の控除額が大きくなりお得

iDeCo税制メリット② 退職所得控除

投資の知識がある方にとっては、退職金は比較的安全な投資商品で自分で運用したいと考える人も多いのではないでしょうか。

私もそのように考えており、米国ETFのBND(米国の政府や優良企業が発行する債券の詰め合わせ)(分配金年率2~3%)をメインに、米国ETFのVYM(米国の高配当株の詰め合わせ)(分配金年率2~3%程度)なども加えて運用したいと考えています。

例えば、退職金とその時点の貯蓄額を合わせ4000万円の金融資産があった場合、税引き後でもざっと年間72万円(月6万円)の分配金を受け取りながら、元本の毀損リスクを抑えつつ運用することができます。

以下がBNDの分配金を払った後の元本を示した長期チャートですが、リーマンショックのあった2009年付近で下がってはいますが、米国株式がリーマンショックで40~50%下落したことを考えるとBNDは軽微な下落と言っていいのではないでしょうか。

前置きが長くなりましたが、何が言いたいかというと、我が家では、iDeCoを一括で受け取って、自分年金としてBNDなどで運用したいと考えているわけです。

そのため、これから示すシミュレーションは、iDeCoを60歳で一括して受け取る場合に、夫と妻でどのようにiDeCoに加入したらいいかをまとめています。

退職所得控除を知る

iDeCoの一括受け取りを考える際、退職所得控除を理解することがとても重要となります。

| 勤続年数 | 退職所得控除額 |

|---|---|

| 20年以下 | 40万円×勤続年数 |

| 20年超 | 800万円+70万円×(勤続年数-20年) |

個人事業主の勤続年数は、個人事業を開始した日ではなく、idecoや小規模企業共済の加入期間となる。

サラリーマンなど勤務先からの退職金がある場合

- iDeCo受け取り年の前年以前14年以内(15年前)に退職金を受け取っていた場合、退職金を計算したときの勤続年数は除いて、iDeCoの退職所得控除金額を計算する

- 退職金を受け取る前年以前4年以内(5年前)にiDeCoを受け取っていた場合、iDecoを受け取る際の退職所得控除額算出に用いた勤続年数(iDeco加入年数)を除いて、退職金の退職所得控除金額を計算する

iDeCo加入についての結論

以上を踏まえ、考え方をまとめます。

個人事業主で退職金のない妻は”重要POINT②”が全てであり、将来に備え、早急にiDecoを始め、退職所得控除額を最大化しておくことが重要と考え加入を決定しました。

一方、夫は現時点で今の会社を65歳まで働き切るかどうかわからない状況であり、仮に50代で退職金を受け取り、60歳でiDeCoを受け取った場合には”重要POINT③”のとおり、あまりiDeCoの受け取り時のメリットを傍受することができません。そのため、”重要POINT①”のとおり得なのは分かってはいますが、このようにiDeCoの出口戦略がはっきり定まっていないため、現在加入しておりません。

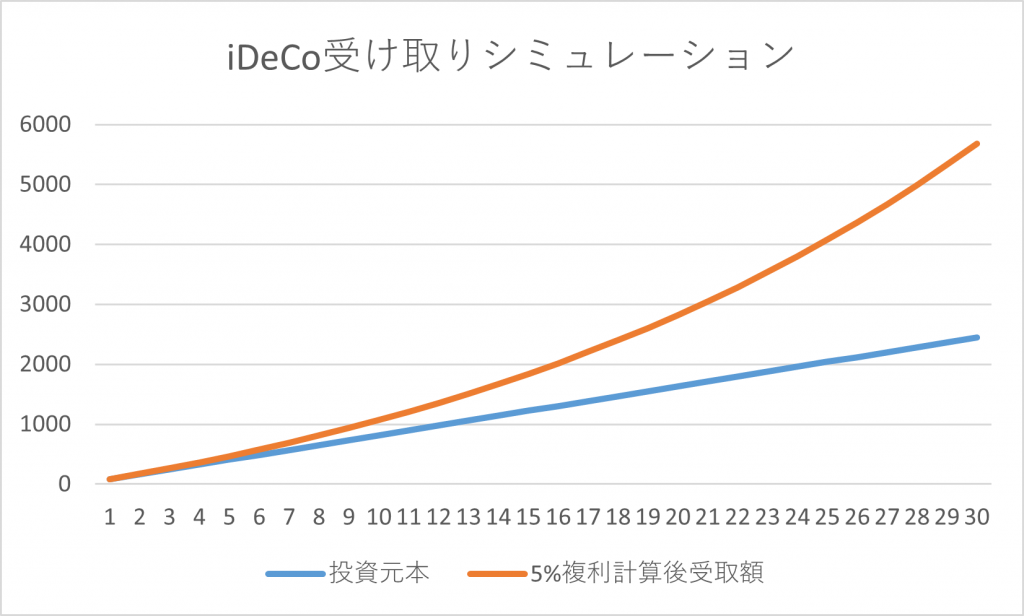

iDeCo積立シミュレーション

現在、妻のまたこは上限の6万8千円を毎月積み立てています。積み立ては、以下の記事でも紹介したeMAXIS Slim米国株式を8割、eMAXIS Slim全世界株式を2割としています。

このまま毎月6万8千円を積み立て続けた場合の受取金額をシミュレーションしてみます。

シミュレーションの想定として、年率5%で増えると想定しています。

(上記投資信託を利用すれば、年利5%は決して非現実的な数字ではありません)

シミュレーションの結果、25年で4000万円、28年で5000万円程度受け取れる結果となりました。

5000万円の退職金の税額計算

ということで、税金を計算してみましたが、記事も長くなるので、結果だけにします。

所得税 約450万円

住民税 約180万円

合計 約630万円

△△応援お願いします(*_ _)△△